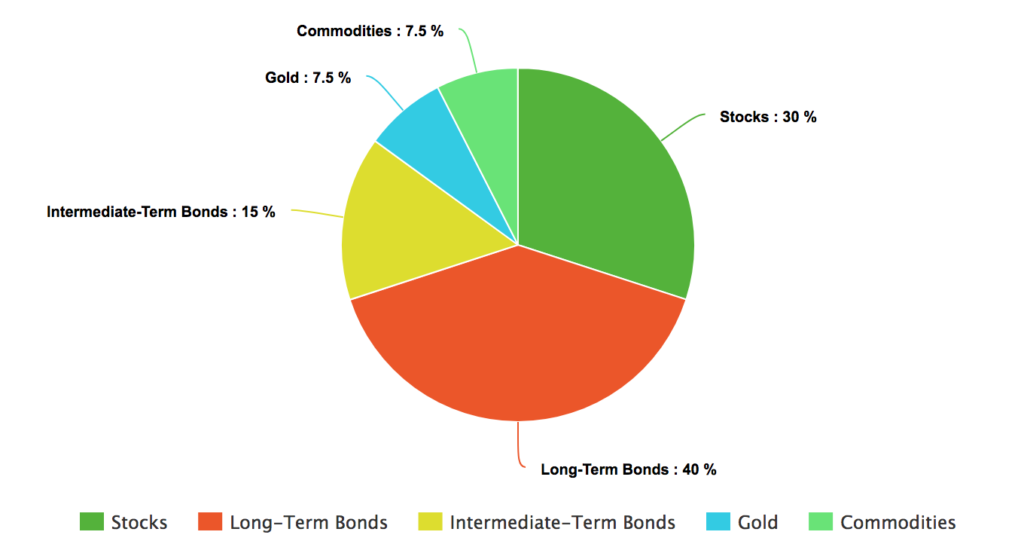

L’All Wheather Portfolio esposto da Ray Dalio nel libro di Robbins in maniera semplificata è così composto:

– 30% S&P500

– 45% Treasury 20+

– 15% Treasury 3-7 Years

– 7,5% Oro

– 7,5% Commodities

Le due regole chiave sono:

- non fare market timing

- non fare previsioni su cosa succederà al mercato

Il portafoglio, come quasi tutti i famosi portafogli modello è creato su misura per l’investitore americano, ma potrebbe essere facilmente riadattato per un investitore europeo.

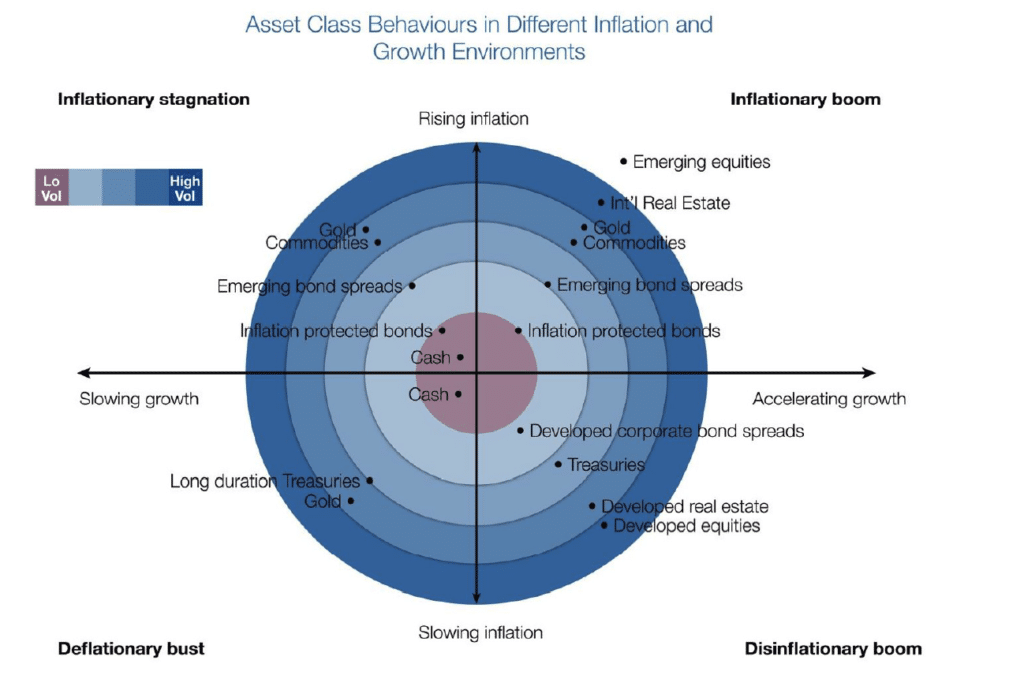

LA LOGICA DIETRO AL PORTAFOGLIO: I 4 QUADRANTI

Ray Dalio individua 4 eventi:

Crescita/decrescita economica maggiore del previsto

inflazione che supera le previsioni e deflazione/inflazione in caduta.

“ogni asset class ha un ambiente economico ideale”

- L’oro cresce durante crescita economica e inflazione, crescita economica e discesa dell’ inflazione, Stagflazione ( stagnazione economica e inflazione), soffre invece durante periodi di deflazione e recessione. Le commoditities trovano l’ ambiente ideale nella stagflazione.

- I bond a lungo trovano l’ ambiente ideale nel III quadrante.

- Le azioni performano bene quando cresce l’ economia, i mercati emergenti danno il meglio nel I quadrate, l’azionario dei paesi sviluppati invece performa ottimamente nel IV quadrante

- I titoli a breve medio termine trovano l’ ambiente ideale nel IV quadrante e inoltre contengono i danni durante recessioni e picchi di inflazione, risultando anche strategici per il ribilanciamento.

Nonostante in ogni periodo storico avremo asset con performance negative altri positive, nel lungo periodo tutti gli asset cresceranno, ma la de-correlazione mi permetterà di diminuire volatilità e drawdown del portafoglio.

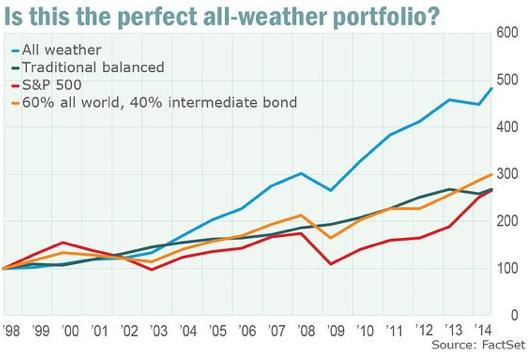

Nel 2008, nel pieno della peggior crisi economica dell’ultimo secolo, il portafoglio perse solo il 3%, permettendo agli investitori più soggetti a crolli psicologici di non disinvestire il capitale in preda a crisi di panico.

PERFORMANCE DA URLO CON OSCILLAZIONI MINIME!

Facendo un backtest dal 1983 al 2014 osserviamo questi dati :

· rendimento: 9,7% rendimento annuo nominale

· Volatilità: 7,6%

· Perdita massima -3,93% (avvenuta nel 2008, quando molti portafogli persero il 30-40%)

· 26 anni positivi 4 negativi

LA GRANDE INCOGNITA SUL FUTURO

Sebbene l’ All Weather sia stato negli ultimi 40 anni il miglior portafoglio possibile, come vi mostrerò nel prossimo articolo, non è assolutamente un portafoglio “Per tutte le stagioni” ma necessita di tassi di interesse in discesa o almeno stabili.

Portafogli come il Golden Butterfly e il Permanent Portfolio, rimanendo in tema di lazy portfolio classici, sono molto più resistenti a futuri e improvvisi rialzi dei tassi.