Tra i tanti esperti di finanza che aiutano a costruire portafogli efficienti, uno mi ha colpito più di tutti, ovvero Harry Browne, che ha teorizzato un portafoglio il “Permanent Portfolio” che è facilmente replicabile anche dai meno esperti.

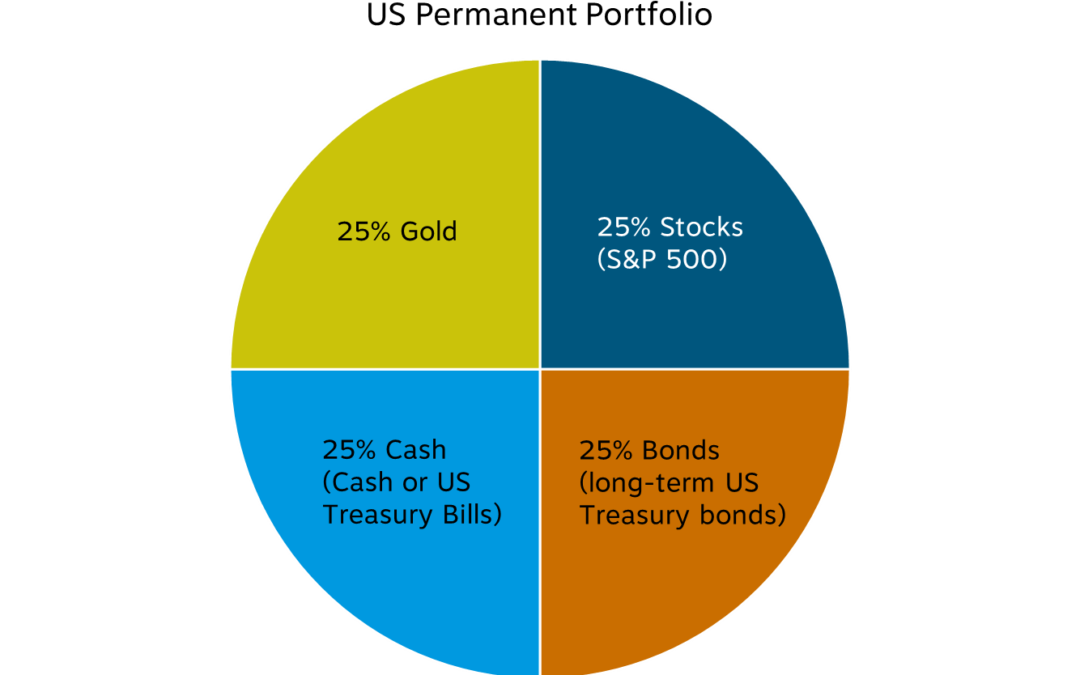

Il portafoglio è così ripartito:

- 25% del capitale è investito in etf azionari

- 25% sia in etc (contratti finanziari con sottostante una materia prima) di oro fisico sia in lingotti e monete d’oro

- 25% in Cash, ovvero titoli monetari a brevissima scadenza

- 25% in etf obbligazionari ( treasury americani) a lunga e lunghissima scadenza.

Perchè questi 4 asset?

- AZIONI

Tenderanno a crescere durante periodi di espansione economica e a deprezzarsi durante fasi recessive. I periodi di espansione sono molto più lunghi e il mercato azionario globale è sempre cresciuto nel lungo termine. Durante periodi con inflazione in crescita ma stabile, anche questo asset, come l’oro, protegge il capitale.

2. OBBLIGAZIONI A LUNGHISSIMO TERMINE.

Proteggono durante le recessioni, nel 2008 i treasury americani trentennali fecero il +30% compensando quasi totalmente la perdita azionaria.

Inoltre durante periodi di deflazione tendono ad avere performance da capogiro

Il peggior nemico di questa asset class è un rialzo dei tassi di interesse, spesso concomitante ad un inflazione fuori dai parametri prestabiliti, che sposteranno i capitali su obbligazioni a breve scadenza e sull’oro.

3. CASH

La parte del portafoglio monetaria non risente come i Treasury del rialzo dei tassi di interesse o di recessioni, anzi l’investitore potrebbe disinvestire parte della componente Cash per riallocare il portafoglio andando a comprare a minor prezzo le altre asset class in perdita.

4. ORO

L’oro protegge l’investitore nel lungo termine dall’ inflazione, tende a salire durante periodi di sofferenza del dollaro, e nel breve spesso osservo afflussi di capitale nell’ oro durante crisi geopolitiche.

Il peggior nemico del gold è la deflazione dove i capitali defluiranno dall’ oro per giungere su obbligazioni a lungo termine.

VARIANTI E RIBILANCIAMENTO

Esistono tante varianti del Permanent Portfolio, alcune dove è inserito argento, platino, REIT’s, franchi svizzeri, paesi emergenti, bitcoin.

Il portafoglio andrebbe ribilanciato almeno annualmente.

ANDAMENTO

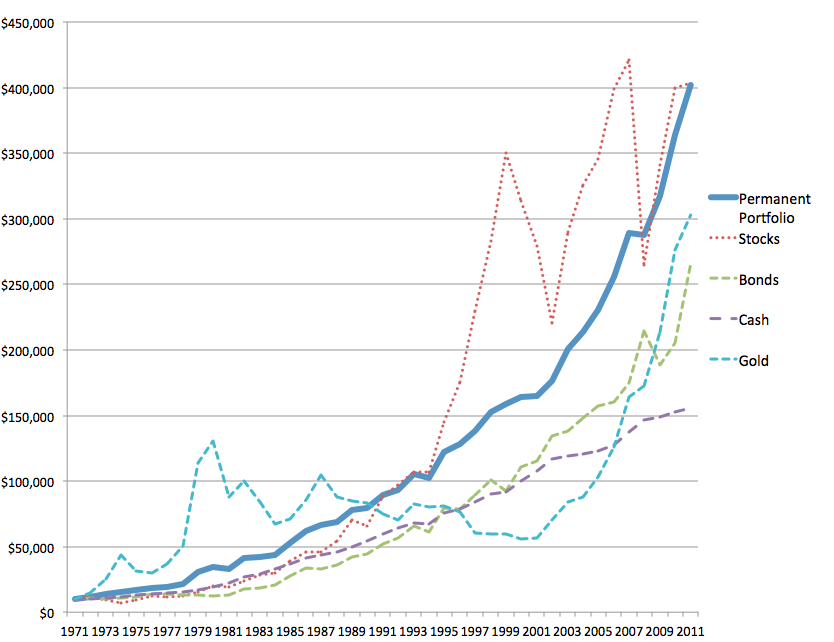

Vediamo come le 4 asset class, 3 delle quali estremamente volatili, combinate assieme creano un portafoglio con rendimento costante e volatilità minima.

PERCHÈ QUESTO PORTAFOGLIO E UNO DEI MIGLIORI MAI TEORIZZATI

Non per la Performance, comunque ottima, ma per la sua resilienza e volatilità.

Dal 2005 ad oggi ha reso il 7,31% annualizzato, con un rendimento al netto dell’ inflazione del 5,24; tramite l’ interesse composto 33000$ investiti nel 2005 avrebbero permesso di triplicare in 15 anni il capitale correndo rischi quasi nulli.

Confrontando il permanent portfolio con un buon portafoglio diversificato ( il classico 60% azioni 40% bond) vediamo come il permanent portfolio abbia reso meglio, e nel peggior anno degli ultimi 15 ha perso il 3%, mentre il portafoglio 60/40 ha perso ben il 20%.

Quando nel 2008 i mercati finanziari crollarono, il portafoglio rimase stabile, lo stesso durante tutte le crisi passate.

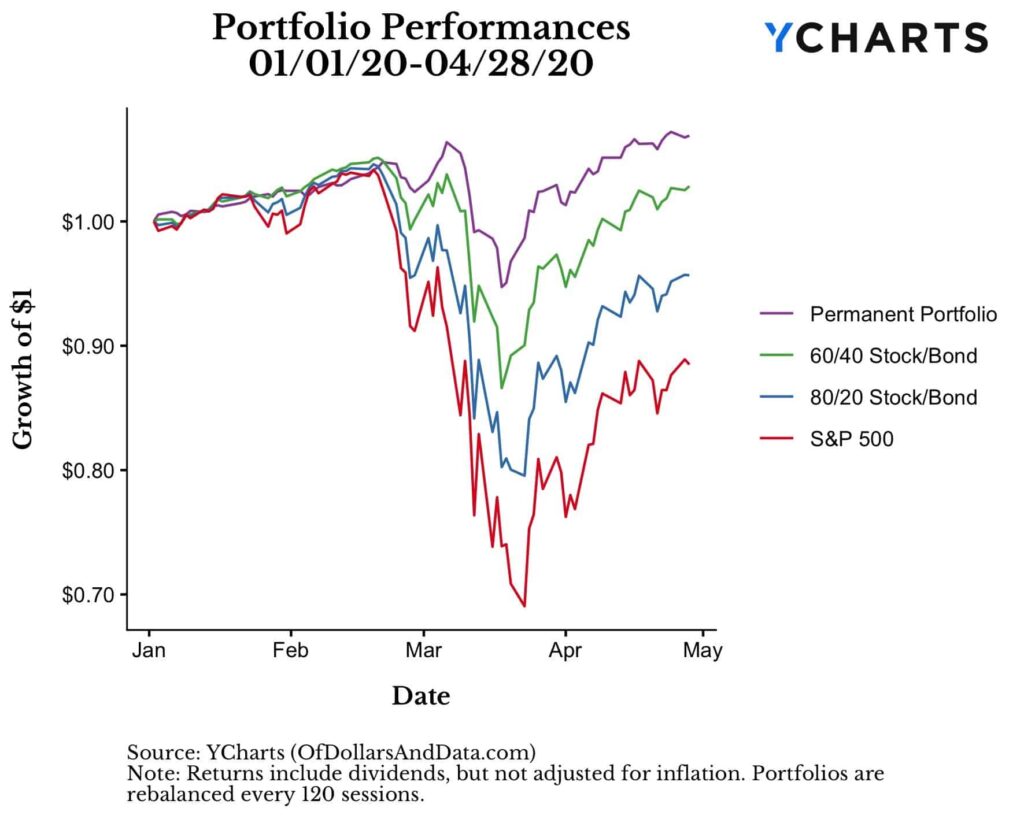

Anche durante l’ attuale crisi legata al covid-19 sta performando in modo ottimo.

Il Permanent Portfolio è appunto noioso, continua in modo incessante a crescere nel tempo senza grossi sali scendi ed è perfetto per investitori dai cuori deboli, che durante recessioni disinvestono il capitale perché vedendo grossi crolli del portafoglio perdono fiducia.

È la soluzione a tutti i problemi?

Un’ inefficienza e un’ incognita:

1) È un portafoglio pensato per investitori statunitensi, che non corrono il rischio della svalutazione del dollaro.

Si potrebbe pensare ad un riadattamento per investitori europei ma titoli di stato europei a lunghissima scadenza non sono efficienti come i Treasury americani, inoltre non potremmo beneficiare della decorrelazione oro-dollaro.

2) Ha sempre retto a tutte le crisi, ma una situazione economica come quella attuale, con ogni asset class sui massimi storici, stagnazione, disoccupazione, tassi sotto zero è una novità.

Riuscirà ad essere performante come ha fatto finora?

Rimane ottimo anche per la sua semplicità e aderenza ad investitori non esperti, ma in questi tempi sarebbe utile affidarsi ad un bravo consulente per costruire portafogli, che anche prendendo spunto da quello di Browne, sappiano leggere in chiave moderna i grossi cambiamenti strutturali in atto.